原创 文/崔力文 时间:2020-03-19 20:50

北京时间3月18日晚8点,蔚来汽车于美股开盘前正式发布2019年Q4季度及全年业绩报告。从其交出的具体成绩来看,过去一年蔚来的实际表现只能用悲喜共存所形容。

而就在财报发布不久之后,伴随美股开盘,蔚来再次成为了历史的见证者。美联储的紧急降息,未能阻止股市凶猛的下跌趋势。开盘后,美股标普500指数再次大跌7%触发熔断机制,暂停交易15分钟。同时,道琼斯指数跌幅扩大至7.82%,纳斯达克指数跌超6.3%。据悉,本次熔断也是美股历史上的第五次熔断,10天之内的第四次熔断。

受此影响,财报发布后的蔚来汽车并未迎来预想中的股价“回暖”,反而截止收盘其股价暴跌16.21%,收于每股2.43美元,总市值缩水至25.58亿美元,惨淡之感呼之欲出。同时,必须承认蔚来股价的大幅下跌还与其Q4及全年财报的不及预期有着巨大关联。

卖的虽好,但仍亏损

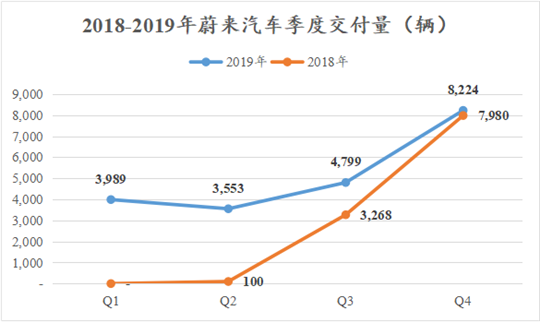

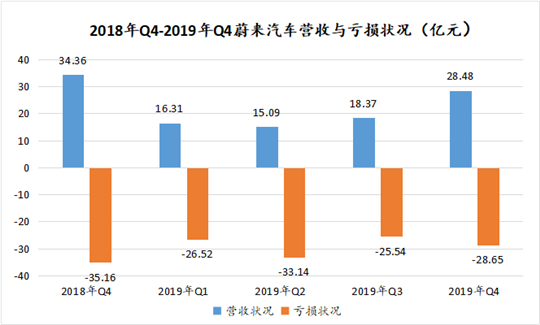

首先,不可否认仅从销量衡量蔚来的整年表现,无疑是令人惊喜的。据财报显示,其2019全年其累计交付新车20,565辆,同比增长82.1%。刚刚过去的Q4季度,更创下累计交付8,224辆新车,环比增长71.4%的记录。随之而来的则是,蔚来Q4季度总收入28.48亿元人民币,环比增长55.1%;2019全年总收入达到78.25亿元,同比增长58.0%。

但是销量与营收的大幅增长,并未从根本上改善其遭受巨额亏损的现状。根据财报数据来看,Q4季度蔚来调整后累计净亏损达到28.13亿元,环比扩大14.8%。2019全年调整后净亏损达到109.62亿元,相比去年同期扩大22.4%。换言之,当下蔚来正在经历“卖的虽好,但仍亏损”的尴尬境地。

况且更加悲剧的是,其“卖得虽好”的现状极有可能在这即将过去的2020年Q1季度被打破。因为受新冠状疫情影响,蔚来预计2020年Q1季度预计只能交付3,400-3,600辆新车,其中3月大概交付1,100-1,300辆,相较2019年Q4季度下降约56.2~58.7%,相比2019年Q1季度下降约9.8~14.8%。

同时,总收入相比2019年Q4季度减少约55.3~57.6%,比2019年Q1季度减少约21.9~25.9%。因此,季度销量与营收“腰斩”式的双下滑,已然成为蔚来必须面对的局面。

而在财报发布后的电话会议中,蔚来汽车CEO李斌也承认,随着新冠病毒的爆发,蔚来在2020年1月和2月一共交付了2,305辆新车,低于疫情爆发前设定的目标。同时,蔚来Q1季度的交付还受到了产能的影响。虽然其合肥工厂已经复工,但是二、三月份产量仍然受到湖北地区供应链的影响,库存能支持的交付数量非常有限。

由此看来,产能问题同样已经成为蔚来现阶段的主要“痛点”。不过对于将来怎样保障销量快速提升,蔚来好似仍然留有一些“底牌”。据李斌透露,近30天内大定订单数量接近2,200辆,平均达到每天70辆,而此前蔚来手上还积攒了超5,000辆的待产订单。

此时,这些订单已然成为对于李斌与蔚来的一种“慰藉”,尤其在这开端万分艰难的2020年,为它的努力求存继续注入一丝信心。

现金流愈发告急

蔚来“缺钱”早已成为整个行业之中公认的“秘密”,但是随着本次财报的公布,这种现象好似有着愈演愈烈的趋势。因为截至2019年12月31日,蔚来全部的现金及现金等价物,包括限制性货币资金和短期投资仅剩下10.56亿元。而在之前的Q3季度,据财报显示其现金流还剩余19亿元。

10亿元左右的现金结余,维系如此庞大的一家车企日常运营与生产,面对岌岌可危随时可能断裂的“资金链”,蔚来看似再次站到了关乎生死存亡的悬崖边。而财报中也写道,“剩余现金完全无法支持未来12个月持续经营所需的运营资本与流动性。”换言之,蔚来想要“续命”,依然需要持续不断的外部融资。

而且由于资金流告急等各种不确定因素,管理层对于公司运营前景的最新评估更改为,“公司是否有能力持续经营,仍存在重大疑问。”该评价一经公布,无疑再次加深了许多人对于蔚来前景的担忧与怀疑。而其开盘后股价的大幅下跌,或许也与其运营状况愈发不明有着一定关系。

不过值得庆幸的是,面对如此困境蔚来进入2020年以来的30天内,接连完成3笔融资,并且3次均为纯财务投资人身份,累计获得4.35亿美元。种种现象背后,无疑都在释放一个信号:蔚来这家中国新势力车企虽然未来依然充满各种不确定因素,但是此刻无疑是受资本市场认可与追捧的。

同时,蔚来已于2月25日与合肥市政府签署价值100亿元人民币的框架协议。按照协议,合肥市将为蔚来在当地成立蔚来中国总部及长期发展提供资源和融资支持。针对该项目,李斌也在电话会议中表示,最终协议预计将在4月底之前签署。

因此对于蔚来而言,虽然其现金流正在变得愈发紧张,但是伴随一系列的外部融资的逐步到账,或许仍能维系公司运转一段时间。可是这样“治标不治本”的举措究竟能够持使其续命多久?谁都不敢保证。因此想要生存,蔚来仍需另寻它路。

毛利率今年转正?

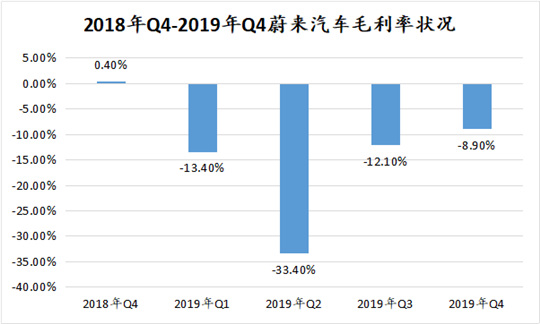

其实,蔚来想要存活的最好方法,就是证明自身拥有“自我造血”的能力。至于依托怎样的形式,毛利率由负转正亦是最好载体。根据财报数据,Q4季度其毛利率仅为-8.9%,虽然环比有所提升,但是依然为负。而整个2019蔚来毛利率最终停留在-15.3%,同比下降10.1%。在排除去年中旬因电池召回带来的成本影响后,毛利率仍为-10.9%,而其2018年毛利率则为-5.3%。

连续两年的负毛利率,对于蔚来的打击无疑是巨大的。因为即使目前蔚来能交付再多的新车,但是本质上仍然赔钱,这样的“无用功”很大程度上拖累着它的心智。所以改变如此现状刻不容缓,毛利率转正已经成为蔚来目前最为重要的目标,没有之一。

因此,在财报发布后电话会议中,李斌表示,“提高毛利率将是蔚来 2020 年的核心目标之一,并且通过供应链的优化,电池包成本的持续降低,生产规模上升和管理优化带来的车均制造费用下降,让我们有信心实现第二季度毛利率转正,年底毛利率达到二位数的目标。”

Q2季度毛利率转正,年底毛利率达到两位数,信心满满的李斌可谓正式立下了2020年对于蔚来最为重要的flag,至于究竟能否实现?只想说如果不能实现,蔚来只会再次加快跌落深渊的速度。

至于李斌所说的一些提升毛利率的手段,目前能够看到的则是动力电池板块,蔚来将会推出全新100度电池包,也会推出采用CTP技术的电池包。而后者可以做到在不影响车辆续航的前提下,使得电池成本相比2019年Q4季度下降20%。

同时,据李斌透露,作为宁德时代目前较为优质的合作伙伴,今年蔚来与CATL 的关系也将更加紧密。价格等方面能谈到越来越好的条件,肯定要比去年同期更加低廉。而在付款账期方面,蔚来也在CATL方面争取到了更好条件。

除动力电池包之外的零部件板块,蔚来预计随着供应链的不断优化,至少会有10%其它方面的成本下降。至于整体制造成本,根据其预测合肥工厂的产能如果能够达到每月4,000辆,将会是比较经济的效益点。而后续若能够维系这一目标,伴随产量的大幅增长,其整体制造成本将大幅下降30%左右。

那么以每月4,000辆计算,蔚来整个2020年如果想要达到经济效益点,就必须卖出超过4.8万辆新车,这一数字相比2019全年销量翻倍还多,难度可想而知。

此外,想要保证毛利率由负转正,蔚来无法回避的问题还有即将上市的新车EC6、销售渠道的搭建、以及人员结构的进一步优化。蔚来EC6方面,作为ES6的衍生轿跑SUV,如果说它相比后者除外观上的变化之外,最为明显的进步则是蔚来在其未上市前,就将它的单车毛利率当做了一个极为重要的指标。

因为与ES6共用很多零部件,同时伴随电池成本到今年Q4季度能够降低20%,蔚来内部对于EC6上市后的毛利率有着十足信心。不过作为一款小众车型,EC6除毛利率外,还需考虑的问题则是面对特斯拉Model Y的直面竞争,其胜算又有几何?销量又将怎样保障?

销售渠道方面,据蔚来方面透露为控制成本,进入2020年后几乎不会再增加Nio House的数量,转而“铺开”更具性价比优势的Nio Space。而在人员架构方面,公司员工数已从去年年初的10,000人减少至目前的7,000人左右。不过对于一家新车企而言,七千人的团队量级仍显繁琐与庞大,所以预计“合理裁员”仍将是蔚来之后的主旋律。

其实,根据财报显示,整个Q4季度蔚来的降本增效、持续瘦身已经取得一定效果。该季度销售及管理费用为15.46亿元,同比减少20.5%。研发费用10.26亿元,同比减少32.3%。而在进入全新一年之后,蔚来对于自身的费用支出控制开始变得更加“苛刻”,所以预计本季度净亏损相较去年Q4季度有望下降35%左右。

总之无论怎样,从2014年正式建立,到2020年依然缥缈,已然六岁的蔚来仍未体会过真正“赚钱”的滋味。有时我们总在说“请不要指望一个四岁的孩子赚钱养家”,那么对于一个又年长两岁的孩子呢?难道二者之间的唯一区别,就是前者相比后者实现了更大的亏损?

老实说,对于蔚来的情感很是复杂。或许是因为它令我们看到自主品牌高端化的希望;或许是因为它成为了特斯拉强势入华下为数不多的对手;或许是因为在 NIO Day上见到如此众多的忠实用户。所以总希望这样一个充满争议、令人爱恨交加的品牌,能在这残酷的汽车行业好好“活着”。

此刻,现实仍然骨感,未来依旧艰难,但愿蔚来汽车的真正转机能够从“毛利率转正”开始。